شوک ۱۴۴ درصدی قیمت گاز در فولاد هرمزگان/ تولید اسلب فولاد هرمزگان زیر تیغ رکود و هزینههای انفجاری

به گزارش نبض بازار- گزارش پنج ماهه فولاد هرمزگان جنوب (هرمز) تا پایان مرداد ۱۴۰۴، یک تصویر نگرانکننده از یک شرکت تولیدی ارائه میدهد که در میان دو بحران گرفتار آمده است: رکود محسوس در حجم تولید محصول نهایی و انفجار هزینههای نهادههای حیاتی. درحالیکه مجموع فروش ریالی شرکت با رشدی ۳۱ درصدی نسبت به سال قبل به ۱۸۵،۱۶۹ میلیارد ریال رسیده، تولید اسلب (محصول استراتژیک) با کاهش ۱۲ درصدی از ۷۱۲ هزار تن به ۶۲۷ هزار تن سقوط کرده است. همزمان، نرخ هر متر مکعب گاز طبیعی با جهشی ۱۴۴ درصدی و نرخ برق با افزایشی ۱۴۴ درصدی، مستقیماً حاشیه سود شرکت را بلعیده و اثبات میکند که رشد درآمدها صرفاً یک خطای دید تورمی است.

سقوط ۱۳۰ هزار تنی تولید اسلب؛ چالشهای عمیق فولاد هرمزگان در نیمه نخست سال ۱۴۰۴

عملکرد عملیاتی فولاد هرمزگان جنوب در پنج ماهه ابتدایی سال جاری، نشان میدهد که مدیریت شرکت در حفظ بهرهوری و ظرفیت عملیاتی خود با چالشهای جدی روبهرو است. تحلیل آمارهای تولید، فروش و هزینههای انرژی، فراتر از اعداد ریالی مثبت، زوایای تاریک عملکرد "هرمز" را روشن میکند.

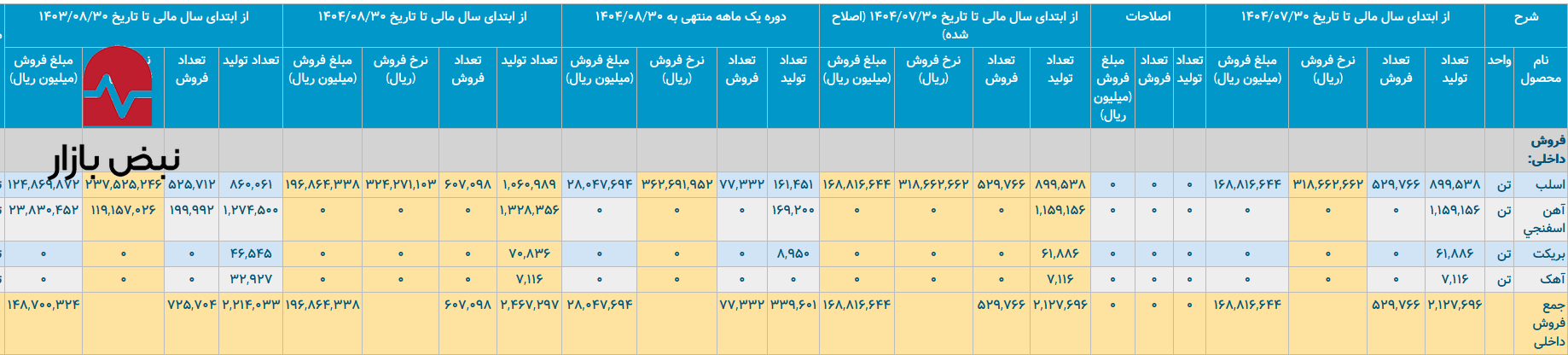

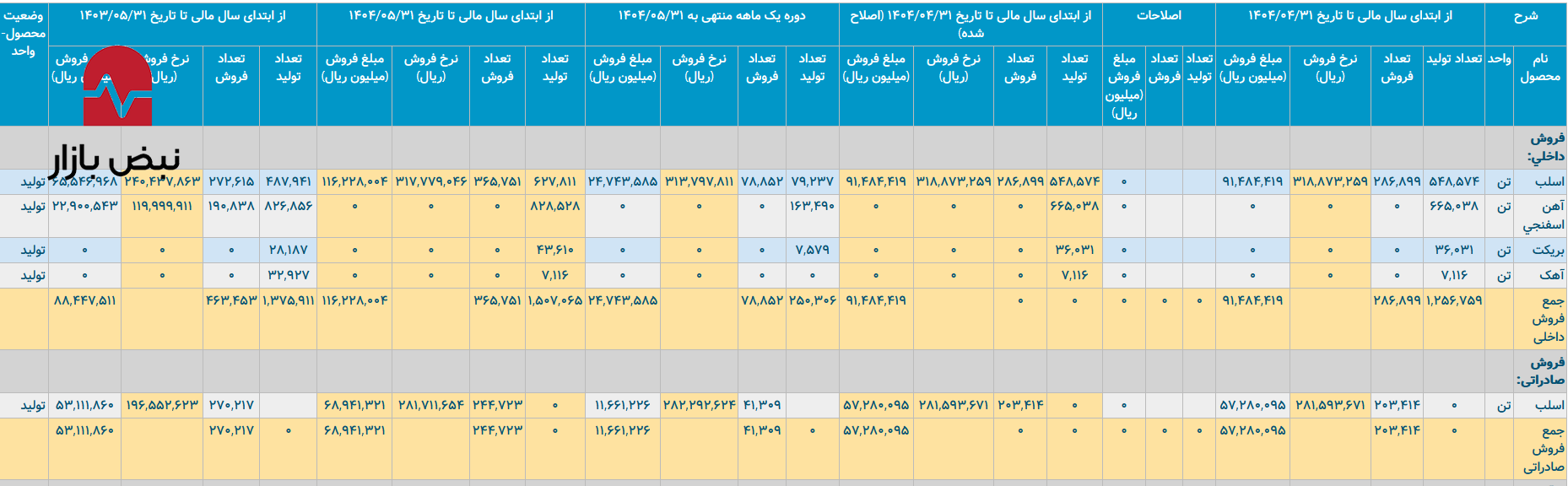

نشانهی سلامت هر واحد فولادسازی، ظرفیت تولید محصول نهایی (اسلب، شمش) است. هرمز در این شاخص کلیدی، یک شکست عملیاتی را ثبت کرده است:

سقوط در اسلب: حجم تولید اسلب از ۷۱۲،۳۹۱ تن در پنج ماهه ۱۴۰۳ به ۶۲۷،۸۱۱ تن در دوره مشابه ۱۴۰۴ کاهش یافته است. این کاهش ۱۱.۹۴ درصدی (نزدیک به ۱۲۰ هزار تن)، در شرایطی که بازار جهانی فولاد مستعد بود، به معنای از دست رفتن فرصتهای درآمدی بزرگ است.

تولید آهن اسفنجی، لنگان: تولید آهن اسفنجی (خوراک اساسی) با رشد بسیار ناچیز ۰.۱۹ درصدی از ۸۲۶،۸۵۶ تن به ۸۲۸،۵۲۸ تن رسیده است. این رشد ناچیز خوراک، نتوانسته است به تولید اسلب منتقل شود و حتی تولید اسلب را در فاز منفی قرار داده است. این ناهماهنگی، یا ناشی از مشکلات تأمین مستمر برق در کورههای ذوب است، یا گویای ایرادهای جدی در زنجیره فرآیند تبدیل آهن اسفنجی به اسلب است.

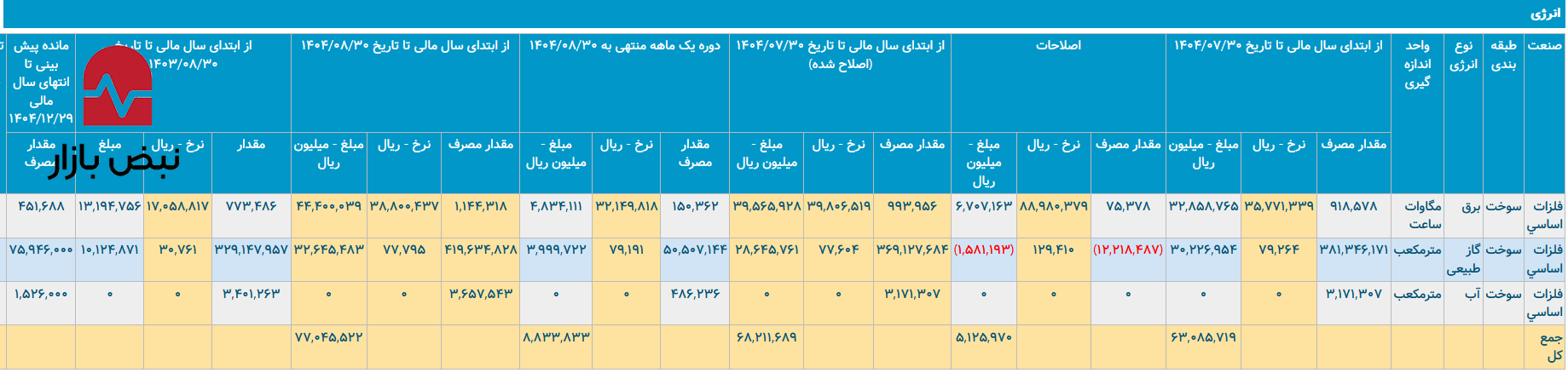

انفجار هزینه انرژی: حاشیه سود در حال سوختن

بزرگترین شوک وارده به ساختار مالی هرمز، جهش افسارگسیخته نرخهای نهادههای انرژی است که هزینههای تمامشده را با سرعت نور افزایش داده است:

جهش ۱۴۴ درصدی نرخ گاز: متوسط نرخ هر متر مکعب گاز طبیعی (سوخت) از ۳۳،۱۴۸ ریال در سال گذشته به ۸۰،۶۹۱ ریال در سال جاری افزایش یافته است؛ یک رشد ۱۴۳.۴ درصدی در نرخ.

افزایش ۱۴۴ درصدی برق: متوسط نرخ هر مگاوات ساعت برق نیز از ۱۶،۵۰۳ ریال به ۴۰،۳۴۷ ریال افزایش یافته است؛ یک رشد ۱۴۴.۴ درصدی. (توجه: نرخها در جدول تولید و فروش اصلاح شده و نرخهای جدید اعمال شده است).

· قبوض قطعی، ضرر قطعی: طبق توضیحات، ارقام انرژی این دوره شامل "اصلاحات مربوط به مبالغ قطعی قبوض صادر شده" است. این بدان معناست که ارقام پیشبینی شده در دورههای قبل، کمتر از واقعیت بوده و هزینه قطعی اعمالشده، نشاندهنده ابعاد فاجعهبار افزایش بهای تمامشده است. مجموع هزینه انرژی شرکت از ۱۶،۸۷۶ میلیارد ریال به ۴۲،۰۲۶ میلیارد ریال رسیده است؛ یک رشد ۱۲۶ درصدی در مجموع هزینههای انرژی. این امر، تمام سود ناخالص شرکت را در معرض فشار قرار داده است.

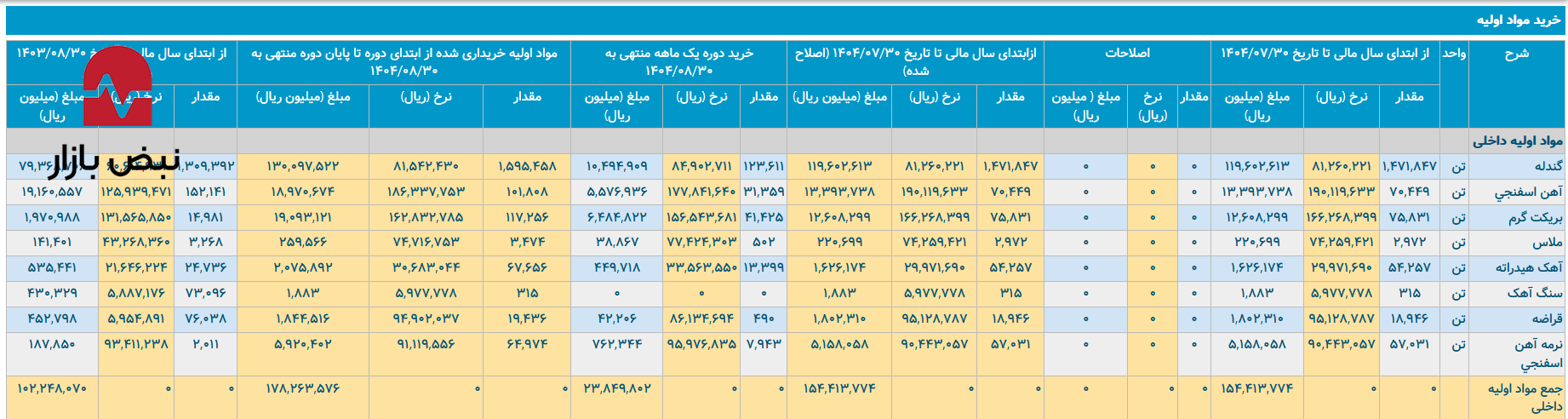

تضاد نرخ در مواد اولیه: فشار مضاعف بر گندله

هزینههای مواد اولیه داخلی نیز در حال افزایش است، هرچند با نرخی کمتر از انرژی:

· جهش در هزینه گندله: متوسط نرخ هر تن گندله (خوراک اصلی) از ۵۶،۶۹۲ ریال در سال ۱۴۰۳ به ۸۱،۲۸۴ ریال در سال ۱۴۰۴ رسیده است؛ رشد ۴۳.۳ درصدی که نشان میدهد شرکت از دو جهت (انرژی و مواد اولیه) تحت فشار تورمی شدید قرار دارد. مجموع هزینه خرید مواد اولیه به ۷۸،۱۳۹ میلیارد ریال رسیده است.

· افزایش قیمت آهن اسفنجی: نرخ خرید آهن اسفنجی (احتمالاً برای جبران کمبود تولید داخلی یا مصارف خاص) نیز با رشد ۲۴ درصدی از ۱۵۰ میلیون ریال به ۱۸۷ میلیون ریال افزایش یافته است.

فروش: تکیه بر کاهش ارزش یورو و تخلیه موجودی

رشد درآمد ریالی صرفاً یک توهم است که با تضعیف پول ملی و فشار بر ذخایر موجودی ایجاد شده است:

· ارز عامل اصلی: نرخ فروش صادراتی اسلب از ۱۹۶،۵۵۲ ریال در سال ۱۴۰۳ به ۲۸۱،۷۱۱ ریال در سال ۱۴۰۴ رسیده است. در همان دوره، نرخ مؤثر تسعیر یورو (منبع اصلی ارز) از حدود ۵۰۲،۱۳۲ ریال به ۷۹۹،۲۶۱ ریال جهش کرده است؛ افزایش ۶۰ درصدی نرخ تسعیر یورو، عامل اصلی رشد ۳۱ درصدی درآمد ریالی است.

· حجم فروش بالاتر از تولید: درحالیکه تولید اسلب ۱۲ درصد کاهش یافته، حجم فروش اسلب (داخلی و صادراتی) از ۵۴۲،۸۳۲ تن در سال گذشته به ۶۱۰،۴۷۴ تن در سال جاری رسیده است؛ رشد ۱۳ درصدی در حجم فروش. این پدیده به وضوح نشان میدهد که شرکت در حال تخلیه موجودی انبارها و ذخایر سالهای قبل است تا آمار فروش ریالی خود را در بازار حفظ کند و به نقدینگی دست یابد. این استراتژی در میانمدت، ذخایر عملیاتی شرکت را به صفر نزدیک کرده و در صورت تداوم رکود تولید، شرکت را با کمبود جدی در عرضه مواجه خواهد کرد.

منابع و مصارف ارزی: یک یورو برای مصارف داخلی

منابع و مصارف ارزی به وضوح بیانگر فرآیند "نقد کردن فوری" درآمدهای صادراتی است:

· تسویه ارزی بالا: مبلغ منابع ارزی (۵۸،۹۱۳ میلیون ریال) و مصارف ارزی (۸۱،۵۲۹ میلیون ریال) بالاست و همه تحت عنوان "سایر" ثبت شدهاند. از آنجایی که هرمز مواد اولیه وارداتی ندارد، بخش عظیمی از این مصارف، صرف تبدیل ارز صادراتی به ریال در سامانه نیما یا مرکز مبادله برای پوشش هزینههای ریالی سنگین (به خصوص قبوض انرژی و خرید گندله با نرخهای داخلی) شده است. این امر، نشاندهنده فشار شدید نقدینگی ریالی بر شرکت است.

· کسری ارزی: نکته قابل توجه آن است که مبلغ ریالی مصارف ارزی (۸۱،۵۲۹ میلیون ریال) بیش از منابع ارزی (۵۸،۹۱۳ میلیون ریال) است. این اختلاف شدید، نشان میدهد که شرکت مجبور شده است بخش قابل توجهی از بدهیهای ارزی یا تعهدات خود را از محل منابع ارزی ذخیرهشده قبلی یا تسهیلات تأمین کند، که وضعیت نقدینگی ارزی را نیز تضعیف کرده است.