نگاهی به تجربه ۳۷ کشور دنیا

به گزارش نبض بازار به نقل از خبرنگار مهر، پس از تعیین مالیات بر عایدی سرمایه به عنوان پایه مالیاتی مهمترین گام برای پیشبرد اهداف مدنظر، نحوه تعیین نرخ مالیات بر عایدی سرمایه به عنوان یکی از بخشهای فنی و کلیدی فرآیند طراحی نظام مالیات بر عایدی سرمایه، بسیار حائز اهمیت است چراکه تحقق اهداف مدنظر دولت تابع میزان نرخ مالیاتی است.

اهداف اصلی وضع مالیات بر عایدی سرمایه جلوگیری از انباشت سرمایه در دست عده اندکی از افراد از جامعه، هدایت سرمایهها به بخشهای مدنظر و مولد، جلوگیری از سوداگری و سفته بازی در بازار داراییهایی که با محدودیت عرضه مواجهند (نظیر بخش املاک و مستغلات) و سرانجام کمک به بازتوزیع درآمد و ثروت در جامعه است.

بر اساس گزارشی که معاونت پژوهشی سازمان امور مالیاتی تهیه کرده است، برای دستیابی به اهداف بازتوزیعی لازم است نرخهای مالیات بر عایدی سرمایه تصاعدی باشد و تجربه کشورهای مجری این مالیات نیز گواه این مدعاست. در ارتباط با سایر اهداف از جمله هدایت سرمایهها به بخشهای مدنظر، لازم است از نرخهای ترجیحی در بخشهای مورد نظر استفاده شود، ضمن اینکه برای جلوگیری از سوداگری و سفته بازی در برخی داراییهایی که عرضه آنها بی کشش است، به ویژه املاک و مستغلات، علاوه بر نرخهای ترجیحی، تفکیک بین عوائد کوتاه مدت و بلند مدت و همچنین شاخص بندی عوائد لازم است. در این راستا نرخهای بلند مدت کمتر از نرخهای کوتاه مدت هستند و دلیل آن نیز جلوگیری از سوداگری است.

همچنین عموم اقتصاددانان بر این نکته تاکید دارند که نرخ مالیات بر عایدی سرمایه باید از نرخ مالیات بر درآمد حقوق و دستمزد بالاتر باشد. دلیل این امر نیز است که مالیاتهایی که بر درآمد افراد و بنگاههای داخلی وضع میشود به دلیل اثرات منفی و بازدارنده بر پس انداز و روشهای پس انداز مردم، اثرات تحریفی به دنبال دارند. نظامهای مالیاتی مختلفی برای مقابله با این مساله طراحی شده است که از آن جمله میتوان به سیستم مالیات ستانی نوردیک (یک سیستم جامع مالیاتی با نرخهای پایینتر مالیات بر درآمد سرمایه نسبت به مالیات حقوق و دستمزد) و مالیات بر هزینه یا مصرف میتوان اشاره کرد.

از سویی دیگر تعیین نرخی بالاتر یا پایینتر از نرخ مالیات بر درآمد بهره یا سود سهام برای مالیات بر عایدی سرمایه میتواند ترکیب سبد دارایی افراد را تغییر دهد.

بررسیها نشان میدهد که ایجاد درآمد در بسیاری از کشورها هدف اصلی از وضع مالیات جامع بر عایدی سرمایه نیست. از این منظر معافیت بخشی از عوائد سرمایهای از مالیات، این انگیزه را میدهد تا افراد به طور مصنوعی درآمد حاصل از سرمایه گذاری و درآمد عادی را به درآمد معاف از مالیات عایدی سرمایه تبدیل کنند. علاوه بر معافیت عایدی سرمایه، پایین بودن نرخ مالیات بر عایدی سرمایه نیز انگیزه انتقال بین منابع را تشدید میکند.

بنابراین به منظور حفظ پایههای مالیاتی، لازم است نرخهای مالیات بر عایدی سرمایه و مالیت بر درآمد سرمایه گذاری (بهره و سود سهام) یکسان باشند. حتی در سیستمهای مالیاتی جامع، لازم است نرخ مالیات بر درآمد شرکتها (سود شرکتها و سود سهام)، نرخ مالیات حقوق و دستمزد و مالیات عایدی سرمایه یکسان باشند تا زمینه برای برنامه ریزیمالیاتی از بین برود.

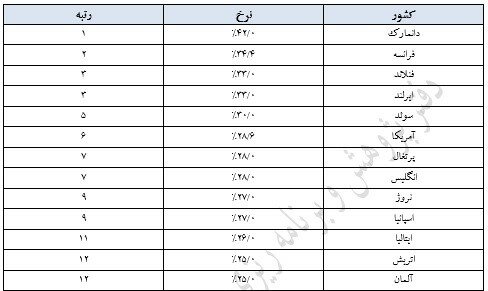

بالاترین نرخ نهایی عایدی سرمایه، در کشورهای OECD، سال ۲۰۱۵

معمولاً با عوائد کوتاه مدت (دوره زمانی کمتر از یک سال)، همانند درآمد عادی و متعارف رفتار شده و در نتیجه نرخ مالیات بر درآمد شخصی (اشخاص حقیقی) بر آن اعمال میشود. در مقابل برای عوائد بلندمدت که از سرمایه گذاریهای بیشتر از یک سال به دست میآید، نرخ پایینتری اعمال میشود و دلیل آن نیز تشویق اشخاص به نگهداری داراییهای خود است. (جدول بالا)

بررسیها نشان میدهد که در برخی کشورها نرخ مالیات بر عایدی سرمایه برای اشخاص حقیقی و شرکتها متفاوت است و در برخی دیگر نیز نرخ این مالیات (برای عوائد کوتاه مدت) همان نرخ مالیات بر درآمد شخصی (اشخاص حقیقی) است.

البته ذکر این نکته ضروری است که عایدی سرمایه اصولاً بخشی از درآمد افراد است و به همین دلیل در کشورهایی که نظام مالیات بر درآمد اشخاص حقیقی از نوع جمع درآمد را اجرایی میکنند، معمولاً عایدی سرمایهای نیز به عنوان یکی از منابع درآمدی در اظهارنامه مالیات بر جمع درآمد شخصی از سوی مودی اظهار میشود. با این حال برخی کشورها، برای پیگیری اهداف مذکور، نرخهای متفاوتی برای این نوع مالیات دارند.

عوائد بلند مدت مشمول نرخهای متفاوتی است و برخلاف عوائد کوتاه مدت که به عنوان درآمد عادی مشمول نرخهای تصاعدی مالیاتی بر درآمد است، این عوائد عموماً مشمول بالاترین نرخ نهایی مالیات بر درآمد است.

نرخ مالیات بر عایدی سرمایه به تفکیک کشورها در سالهای ۲۰۰۰ و ۲۰۱۴

کد خبر 4620717