نمادهای مستعد بورس را چطور شناسایی کنیم؟

کد خبر: ۵۹۴۵۸

تاریخ: ۲۸ ارديبهشت ۱۳۹۹ - ۰۰:۰۶

نماد های مستعد بورس و تحلیل کارشناس بورس نبض بازار

به گزارش نبض بازار ، تالار شیشه ای بورس این روزها پر است از هیجانات و اتفاقاتی که می تواند در آینده پولی و اقتصادی فعالان نقش بسیار پر رنگی داشته باشد در این مورد باید گفت که با توجه به شرایط موجود بازار باید با شناسایی نمادهای مستعد بورس که می توانند برای میان مدت و کوتاه مدت مفید باشند اقدام به سرمایه گذاری کرد. شناسایی نمادهای مستعد بورس باید از طریق فیلترنویسی و تابلوخوانی انجام گیرد درواقع تابلوخوانی یکی از مهمترین روشهایی است که باید آن را به درستی فراگرفت زیرا تکنیک تابلوخوانی سهم های مستعد را به راحتی به شما نشان خواهد داد و در ادامه جهت مطمئن شدن از سهم شناسایی شده با روشهای بنیادی و تکنیکال نسبت به خرید آن اقدام کرد. توصیه می شود در شرایط فعلی که بازار به سمت اصلاح در حرکت است حتما سهم هایی خریداری شود که به لحاظ بنیادی محکم باشند و از خرید سهم هایی که تنها در تکنیکال خوب هستند خودداری شود.

چه سهمی را بعد از فیلترنویسی بخریم؟

برای استفاده از این تکنیک شما نیاز به پیدا کردن سهم هایی دارید که بیشترین اشتراک را در فیلترهای مثبت داشته به عنوان مثال اگر در از فیلتر پول هوشمند و حجم مشکوک استفاده کردید باید به دنیال سهمی باشید که در این دو قیلتر تکرار شده باشد . هرچه میزان اشتراک یک سهم در این فیلترها بیشتر باشد به همان نسبت درصد موفقیت سهم بالا می رود.

در پاسخ به این سؤال باید گفت که روند بازار در مقطعی از اصلاح برای یک حرکت قدرتمند صعودیست پیشنهاد می شود که خریداران به سهامداری در این شرایط ادامه دهند و برای جبران ضرر ناشی از این اصلاح اقدام به خرید دوباره نمادهایی کنند که در پرتفوی خود آنها را دارند تا به این صورت میانگین خرید کمتر شده و درصد زیان به حداقل برسد تا در ادامه زودتر در برگشت سهم به سود دست پیدا کنند. این نوع خرید می تواند با توجه به شرایط حاکم بر بازار اقدام هوشمندانه ای جهت تعدیل باشد. هرچند اگر بیش از 20 درصد زیان دارید باید اقدام به فروش سهم کنید.

بهتر است در هنگام بررسی بنیادی یک سهم به دنبال مواردی باشیم که اولا از P/E کوچکتری برخوردار باشند و این مقدار در مقایسه با همگروهی ها نیز کمتر باشد. میزان سود این سهم طی بازه های یک ، سه و شش ماه حتما 20% باشد و قدرت نقدشوندگی سهم نیز بالاتر از 75% مد نظر قرار گیرد در این صورت خواهید توانست سهمی را انتخاب کنید که موفقیت بیشتری دارد.

واقعیت اینست که استفاده از اندیکاتورها برای کسانیکه به دنبال تحلیل خوب هستند توصیه نمی شود گاهاً اندیکاتورها اشتباهاتی را دارند که اگر تنها به آنها اعتماد کنیم نتایج خوبی را تجربه نخواهیم کرد. پیشنهاد می کنیم که اندیکاتورها آخرین گام در بررسی سهم باشند تا با روشهای مختلف تکنیکال و بنیادی به بررسی بپردازید.

بیشتر بخوانید :

به گزارش نبض بازار ، تالار شیشه ای بورس این روزها پر است از هیجانات و اتفاقاتی که می تواند در آینده پولی و اقتصادی فعالان نقش بسیار پر رنگی داشته باشد در این مورد باید گفت که با توجه به شرایط موجود بازار باید با شناسایی نمادهای مستعد بورس که می توانند برای میان مدت و کوتاه مدت مفید باشند اقدام به سرمایه گذاری کرد. شناسایی نمادهای مستعد بورس باید از طریق فیلترنویسی و تابلوخوانی انجام گیرد درواقع تابلوخوانی یکی از مهمترین روشهایی است که باید آن را به درستی فراگرفت زیرا تکنیک تابلوخوانی سهم های مستعد را به راحتی به شما نشان خواهد داد و در ادامه جهت مطمئن شدن از سهم شناسایی شده با روشهای بنیادی و تکنیکال نسبت به خرید آن اقدام کرد. توصیه می شود در شرایط فعلی که بازار به سمت اصلاح در حرکت است حتما سهم هایی خریداری شود که به لحاظ بنیادی محکم باشند و از خرید سهم هایی که تنها در تکنیکال خوب هستند خودداری شود.

چه سهمی را بعد از فیلترنویسی بخریم؟

برای استفاده از این تکنیک شما نیاز به پیدا کردن سهم هایی دارید که بیشترین اشتراک را در فیلترهای مثبت داشته به عنوان مثال اگر در از فیلتر پول هوشمند و حجم مشکوک استفاده کردید باید به دنیال سهمی باشید که در این دو قیلتر تکرار شده باشد . هرچه میزان اشتراک یک سهم در این فیلترها بیشتر باشد به همان نسبت درصد موفقیت سهم بالا می رود.

با توجه به روند بازار باید چه تصمیمی در مورد سهم های خریداری شده گرفت؟

در پاسخ به این سؤال باید گفت که روند بازار در مقطعی از اصلاح برای یک حرکت قدرتمند صعودیست پیشنهاد می شود که خریداران به سهامداری در این شرایط ادامه دهند و برای جبران ضرر ناشی از این اصلاح اقدام به خرید دوباره نمادهایی کنند که در پرتفوی خود آنها را دارند تا به این صورت میانگین خرید کمتر شده و درصد زیان به حداقل برسد تا در ادامه زودتر در برگشت سهم به سود دست پیدا کنند. این نوع خرید می تواند با توجه به شرایط حاکم بر بازار اقدام هوشمندانه ای جهت تعدیل باشد. هرچند اگر بیش از 20 درصد زیان دارید باید اقدام به فروش سهم کنید.

در بررسی بنیادی چه مواردی را لحاظ کنیم؟

بهتر است در هنگام بررسی بنیادی یک سهم به دنبال مواردی باشیم که اولا از P/E کوچکتری برخوردار باشند و این مقدار در مقایسه با همگروهی ها نیز کمتر باشد. میزان سود این سهم طی بازه های یک ، سه و شش ماه حتما 20% باشد و قدرت نقدشوندگی سهم نیز بالاتر از 75% مد نظر قرار گیرد در این صورت خواهید توانست سهمی را انتخاب کنید که موفقیت بیشتری دارد.

چقدر به اندیکاتورها اعتماد کنیم؟

واقعیت اینست که استفاده از اندیکاتورها برای کسانیکه به دنبال تحلیل خوب هستند توصیه نمی شود گاهاً اندیکاتورها اشتباهاتی را دارند که اگر تنها به آنها اعتماد کنیم نتایج خوبی را تجربه نخواهیم کرد. پیشنهاد می کنیم که اندیکاتورها آخرین گام در بررسی سهم باشند تا با روشهای مختلف تکنیکال و بنیادی به بررسی بپردازید.

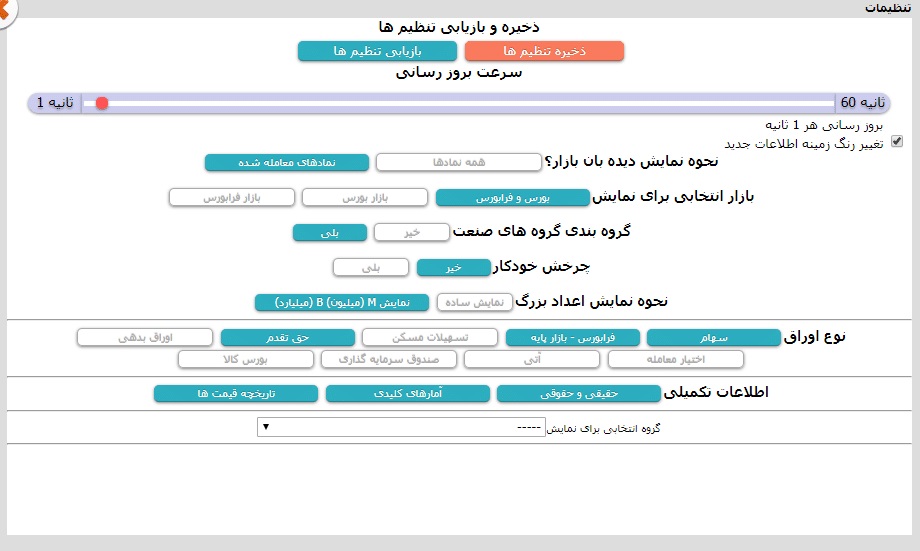

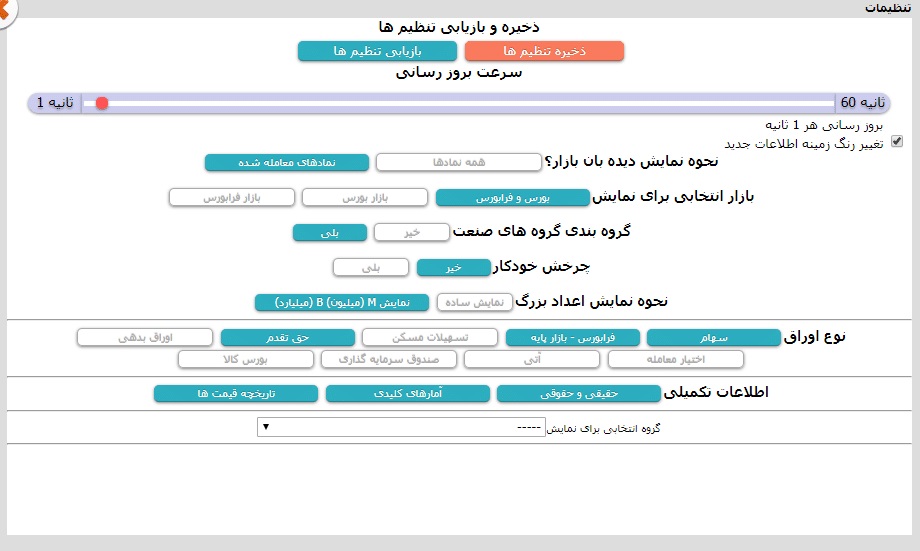

راهنمای استفاده از تنظیمات فیلترنویسی

بیشتر بخوانید :