به گزارش نبض بازار- «کیفیت سود» در فولاد کاوه به شدت افت کرده است. این شرکت در حالی سود شناسایی کرده که جریان نقد عملیاتی آن نه تنها رشد نکرده، بلکه ۳۲ درصد کاهش یافته است. این واگرایی بین سود حسابداری و جریان نقد واقعی، زنگ خطری جدی برای سهامداران در خصوص حبس نقدینگی در حسابهای دریافتنی است.

تحلیل ناهنجاری: فروش نسیه برای ثبت رکورد سود؟

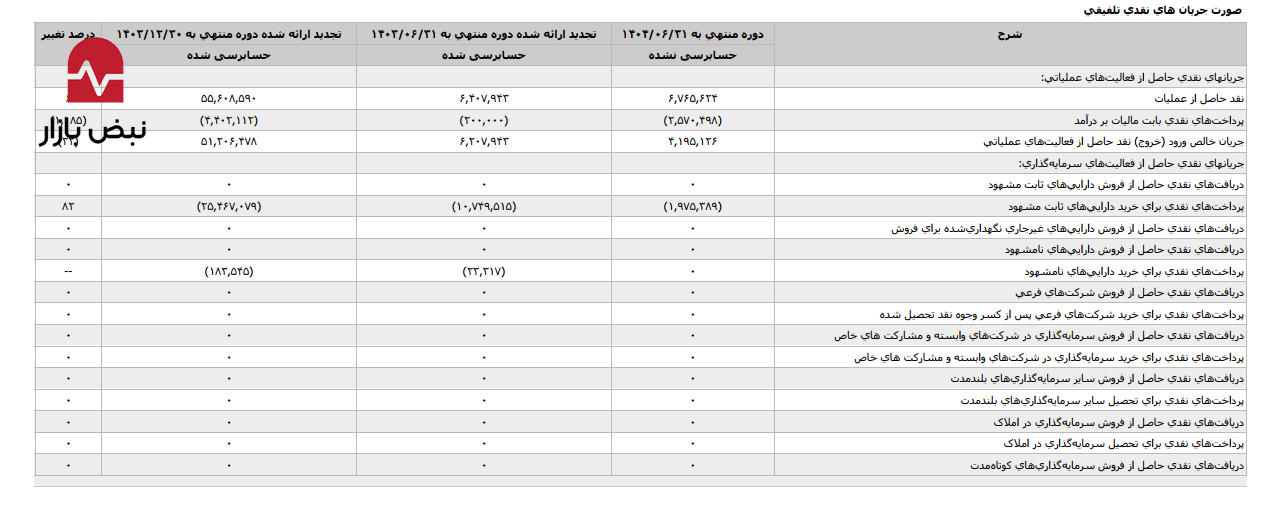

طبق جدول صورت سود و زیان در صفحه ۸ فایل منتشر شده، شرکت موفق شده سود خالص خود را از ۱۳،۵۸۸،۳۶۴ میلیون ریال در شهریور ۱۴۰۳ به ۲۲،۰۰۴،۰۸۴ میلیون ریال در شهریور ۱۴۰۴ برساند. طبیعتاً انتظار میرود که با چنین رشد سودی، جریان ورود نقدینگی به شرکت نیز بهبود یابد. اما جدول جریانهای نقدی در صفحه ۷ چیز دیگری میگوید. «جریان خالص ورود نقد حاصل از فعالیتهای عملیاتی» از ۶،۲۰۷،۹۴۳ میلیون ریال در سال گذشته به ۴،۱۹۵،۱۲۶ میلیون ریال در سال جاری سقوط کرده است (کاهش ۳۲ درصدی).

سود کجاست؟

پاسخ در ترازنامه و ردیف «دریافتنیهای تجاری» نهفته است. طبق جدول صورت وضعیت مالی در صفحه ۱۰، حسابهای دریافتنی تجاری و سایر دریافتنیها با یک جهش خیرهکننده ۱۶۶ درصدی، از ۳۸،۵۲۹،۹۱۷ میلیون ریال در سال گذشته به ۱۰۲،۴۲۵،۹۳۹ میلیون ریال در پایان شهریور ۱۴۰۴ رسیده است. این یعنی شرکت برای نشان دادن رشد فروش و سود، احتمالاً به فروشهای اعتباری سنگین (نسیه) روی آورده یا در وصول مطالبات خود از مشتریان با چالش جدی مواجه شده است. حبس بیش از ۱۰۲ هزار میلیارد ریال (۱۰.۲ همت) از منابع شرکت در دست بدهکاران، در شرایطی که نرخ بهره بانکی بالاست، هزینه فرصت سنگینی به سهامداران تحمیل میکند.

تبعات نقدی: استقراض برای پوشش ضعف نقدینگی

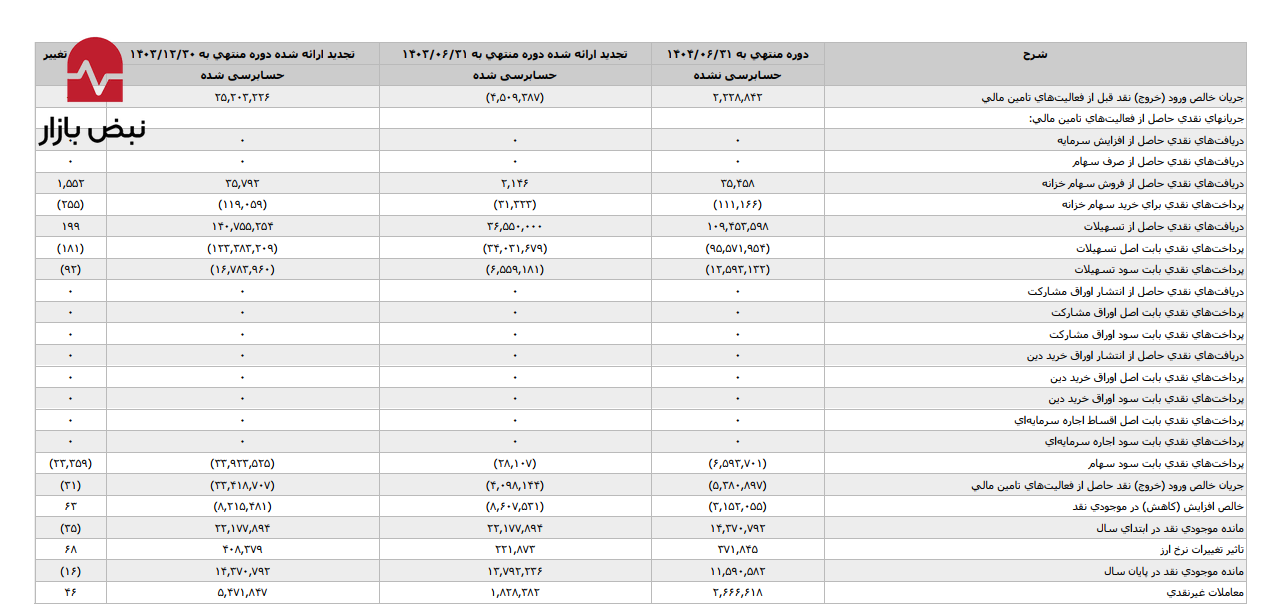

وقتی شرکتی سود میسازد، اما پول نقد دریافت نمیکند، مجبور است برای اداره امور جاری دست به دامن بانکها شود. بررسی بخش تأمین مالی در صورت جریان نقدی (صفحه ۱۳) این موضوع را تایید میکند. شرکت در این دوره ۱۰۹،۴۵۳،۵۹۸ میلیون ریال تسهیلات جدید دریافت کرده است که رشدی ۱۹۹ درصدی نسبت به دوره مشابه سال قبل دارد. به زبان ساده، مدیریت فولاد کاوه به جای فشار برای وصول ۱۰۲ همت طلب خود، ترجیح داده است ۱۰۹ همت وام جدید با بهرههای سنگین بگیرد. این استراتژی، چرخه نقدینگی را معیوب کرده و ریسک مالی شرکت را در بلندمدت افزایش میدهد.

ریسک آتی: ذخیره مطالبات مشکوکالوصول

افزایش ۱۶۶ درصدی حسابهای دریافتنی، ریسک نکول (عدم پرداخت) توسط مشتریان را بالا میبرد. اگر تنها ۱۰ درصد از این مطالبات ۱۰۲ هزار میلیارد ریالی وصول نشود، شرکت مجبور خواهد بود ذخیرهای معادل ۱۰ هزار میلیارد ریال شناسایی کند که میتواند نیمی از سود خالص فعلی را ببلعد. در حال حاضر در صفحه ۱، هزینه کاهش ارزش دریافتنیها صفر یا ناچیز گزارش شده است، اما با این حجم از رشد مطالبات، احتمال شناسایی ذخایر سنگین در پایان سال مالی بسیار بالاست.

نتیجهگیری

هیئت مدیره فولاد کاوه جنوب کیش باید فوراً در خصوص دلایل رشد نامتعارف حسابهای دریافتنی و سقوط جریان نقد عملیاتی شفافسازی کند. سهامداران حق دارند بدانند چرا در حالی که شرکت ۲۲ همت سود ساخته، جریان نقد عملیاتی آن تنها ۴ همت است؟ (نسبت تبدیل سود به نقد زیر ۲۰ درصد). ادامه این روند به معنای تبدیل شدن شرکت به یک بنگاه تأمین مالی برای مشتریان (از جیب سهامداران) خواهد بود. اصلاح سیاستهای فروش اعتباری و تسریع در وصول مطالبات، آزمون اصلی مدیریت در نیمه دوم سال ۱۴۰۴ است.