به گزارش نبض بازار، شرکتها، لزوماً همه سودی را که در پایان سال مالی به دست میآورند، بین سهامداران توزیع نمیکنند و بخشی از آن را برای اجرای برنامههای توسعهای شرکت نگه میدارند. میزان سودی که به ازای هر سهم، بین سهامداران توزیع میشود، سود تقسیمی هر سهم یا اصطلاحاً DPS گفته میشود. اگر یک شرکت به ازای هر سهم، ۵۰ تومان از ۱۰۰تومان سود را توزیع کند، DPS شرکت ۵۰تومان خواهد بود.

یک استاد دانشگاه در سلسه مطالبی با محوریت «درسگونههایی از اقتصاد مالی برای فصل مجامع» به تشریح مفاهیم علمی و کاربردی اقتصاد مالی و بازار پول و سرمایه پرداخته که در این گزارش موضوع «اثرگذاری سود تقسیمی یا نقدی بر قیمت سهم» را در یادداشتی تشریح کرده است.

سود تقسیمی یا نقدی بر قیمت سهمی که سود تقسیمی میپردازد از راههای گوناگون اثرگذار است. در حالیکه گذشته سود تقسیمی یک سهم نقشی کلی و مهم در اعتبار و محبوبیت آن سهم ایفا میکند، اعلام و اعلان و پرداخت سود تقسیمی نیز یک اثر خاص و قابل پیش بینی بر روی "قیمت بازار" سهم دارد. اجازه دهید محورهای این بحث کوتاه را فهرست کنیم:

• شرکتهایی که بخشی از سود شرکت را تحت عنوان سود تقسیمی یا نقدی بین سهامداران خود توزیع میکنند، علاوه بر آن، این سیگنال را به سهامداران خود مخابره میکنند که شرکت از سلامت برخوردار بوده و از رشد سود بهرهمند است.

• از آنجا که قیمتهای سهم بیانگر و نماینده جریانات نقدی آتی هستند، جریان سود تقسیمی آینده یک سهم، در قیمت آن سهم گنجانیده شده است و مدل سود تقسیمی تنزل شده (که بعداً درباره آن یادداشتی خواهیم نوشت) کمک خوبی به تحلیل ارزش یک سهم میکند.

• بعد از مجمع که تا قبل آن سهامداران شرکت واجد شرایط دریافت سود تقسیمی هستند، نوعاً قیمت مزبور به میزان سود نقدی پرداختی افت میکند تا منعکس کننده این واقعیت باشد که سهامداران جدید استحقاق دریافت آن سود تقسیمی یا نقدی را ندارند.

• سود پرداختی یا پرداخت شده بصورت سهام بجای نقد میتواند موجب رقیق شدن (Dilute) سود شرکت شود، که این خود در کوتاه مدت اثر منفی بر قیمت سهم بهجا میگذارد.

سود تقسیمی چگونه عمل میکند؟

برای سرمایهگذاران و خریداران سهام، سود تقسیمی یک منبع درآمد بحساب میآید. برای شرکت ناشر سهم، سود تقسیمی یا نقدی روشی برای توزیع مجدد سود بین سهامداران است که بعنوان وسیله برای سپاس از آنها بخاطر حمایت هایشان و تشویق ایشان به سرمایه گذاری بیشتر بکار گرفته میشود. همچنین سود تقسیمی خدمت دیگری که میکند آنست که موفقیت آن شرکت را اعلام میدارد، چرا که سود تقسیمی از محل "سود انباشته" شرکت پرداخت میشود و تنها توسط شرکتهایی انجام میگیرد که سود قابل توجهی ساخته اند و میتوانند بطور مسنجم سود نقدی پرداختی داشته باشند.

اگر یک شرکت بورسی به فرض یک میلیون سهم در دست مردم داشته باشد و اعلام کند که ۵۰ تومان به ازای هر سهم سود نقدی میدهد اگر شما ۱۰۰۰ سهم از آن شرکت داشته باشید به شما ۵۰۰۰۰ تعلق میگیرد و شرکت در کل ۵۰،۰۰۰،۰۰۰ سود نقدی میپردازد. اگر بجای آن ۱۰ درصد "سهم تقسیمی" مطرح باشد همان سرمایهگذار ۱۰ سهم اضافی دریافت میکند و شرکت در کل ۱۰۰،۰۰۰ سهم جدید توزیع کرده است.

آثار روانی سود تقسیمی:

سهامی که سود تقسیمی منظم و منسجم میپردازند میان سرمایه داران محبوبیت دارند. اگرچه در سهام عادی سود نقدی تضمینی ندارد، باز بسیاری از شرکتهای بورسی بر خود میبالند که سخاوتمندانه پاداشی منسجم و گاهی افزایشی هر سال برای سهامداران خود منظور میکنند. آن شرکتها برداشت و تلقی ثبات مالی در سرمایه گذاران نسبت بخود ایجاد کرده و آنها شرکت مزبور را برای سرمایهگذاری خوب میدانند، این امر بخصوص در میان سرمایهگذارانی است که استراتژی "بخر و نگهدار" (buy – and – hold) دارند یعنی آنهایی که به احتمال زیاد از سود تقسیمی پرداختی نفع میبرند.

وقتی شرکتها گذشته سود تقسیمی خود را به نمایش میگذارند، برای سرمایهگذاران و خریداران سهم خود جذابیت بیشتری بوجود میآورند. با خرید سهم توسط سرمایهگذاران بیشتر برای بهرهمندی از این مزیت مالکیت بخشی از شرکت بوسیله سهم، طبیعی است قیمت آن سهم افزایش یابد و این امر موجب تقویت این باور میشود که سهم مزبور از قدرت خوبی برخوردار است. اگر شرکتی سود نقدی بالاتر از نرمال آن اعلام کند، تمایل هیجانی عموم ممکن است قیمت آن سهم را بشدت بالا برد.

برعکس، وقتی شرکتی بطور سنتی سود نقدی کمتر از نرمال میپردازد یا اصلاً سود تقسیم نمیکند، امکان دارد این امر به عنوان علامتی از حال بد شرکت بحساب آید. مردم شاید بگویند شرکت مزبور سودها را جای دیگری صرف میکند و قاعده چراغ را در مورد مسجد و خانه رعایت نمیکند، شاید حقیقت آن باشد که شرکت مزبور سودها را میخواهد برای تأمین مالی پروژههای توسعه خود بکار برد، ولی تلقی و برداشت بازار از این وضعیت همیشه قدرتمندتر از حقیقت است. بسیاری از شرکتها با سختی و سعی و تلاش میکوشند سود تقسیمی منسجمی بپردازند تا از ترس و هراس و دلهره سرمایه گذاران جلوگیری کنند چرا که شانه خالی کردن از پرداخت سود نقدی را موجب بدبینیها و عواقب منفی روحی و روانی در سرمایه گذاران میدانند. به هرحال توجه به روانشناسی بازار سهام در این مورد نیز نیازی حیاتی است.

اثرگذاری سود تقسیمی اعلامی بر قیمت سهم:

قبل از توزیع سود تقسیمی، شرکت ناشر سهم میبایست میزان آن سود تقسیمی یا نقدی را اعلام و زمان پرداخت آنرا مشخص کند. همچنین باید اعلام شود که آخرین تاریخی که سهام را میتوانند بخرند تا بتوانند سود تقسیمی دریافت کنند چه روزی است. این زمان (ex-dividend) عموماً روز قبل از مجمع است که شرکت لیست سهامداران خود را نهایی میکند.

اعلام و اعلان سود تقسیمی طبیعتاً سرمایه گذاران را به خرید سهم تشویق میکند. زیرا سرمایه گذاران مطلع میشوند که با خرید آن سهم قبل از مجمع عمومی شرکت سود تقسیمی یا نقدی دریافت میکنند، و این در چشم و دل سرمایه گذاران "ارزندگی" سهم را بالا میبرد.

این امر موجب میشود که قیمت سهم از روزهای قبل از مجمع عمومی تا یکروز به مجمع مانده روند صعودی بخود بگیرد. در کل، افزایش مزبور حدود میزان مبلغ سود تقسیمی است، ولی باید دانست که تغییرات قیمت سهم بر پایه فعالیت و قوای بازار شکل میگیرد نه یک سازمان یا وزارت خانه حکومتی.

در روز قبل از مجمع سرمایهگذاران با افت قیمت سهم به میزان سود تقسیمی یا نقدی مواجه میشوند و لذا باید روی این واقعیت حساب کنند که سرمایهگذاران جدید که استحقاق دریافت سود نقدی را ندارند تمایلی هم به خرید نشان نمیدهند. هرچند اگر بازار بطور خاص این خوش بینی را داشته باشد که قیمتها تا قبل از مجمع بالا میروند، قیمت سهام حتی میتواند از میزان واقعی سود تقسیمی یا نقدی هم بیشتر بالا رود، باوجود کاهش اتوماتیکوار خود. اگر سود نقدی مبلغ کمی باشد، کاهش مزبور ممکن است حتی به چشم هم نیاید بخاطر کم و زیاد شدن عادی معاملات بورس. اثرگذاری سود تقسیمی بصورت سهام، آثاری همچون سود نقدی در بر دارد. سود تقسیمی به صورت سهم تعداد سهام در دست مردم را افزایش میدهد، ولی ارزش شرکت ثابت باقی میماند، این سهام تقسیمی ارزش اسمی سهام عادی را رقیق میکند و لذا قیمت سهم کاهش مییابد.

هرچه قرار شد درباره مدل سود تقسیمی تنزیل شده برای دستیابی به قیمت یک سهم بعداً یادداشتی عرضه شود، دریغم میآید در پایان این بحث اشاره بدان نشود. در کتاب "اقتصاد مالی" اینجانب شرح کشافی درباره تعیین قیمت یک سهم به کمک مدلهای گوناگون آورده شده است.

مدل سود تقسیمی تنزیل شده:

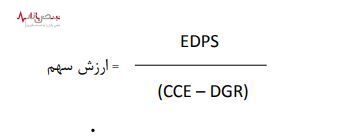

مدل سود تقسیمی تنزیل شده (DDM) که به مدل رشد گوردن (GGM) نیز معروف است فرض را بر آن میگذارد که ارزش یک سهم مجموع "ارزش فعلی" یا حال تمامی سودهای تقسیمی آتی آنست. این یک روش متداول برای ارزش گذاری است که توسط تحلیل گران و سرمایه گذاران "بنیادی" و "سرمایه گذاران ارزشی"* (Value investors) بطور گسترده بکار گرفته میشود. به زبان ساده در تئوری اقتصاد مالی، یک شرکت داراییهای خود را بر کسب بازدههای آتی سرمایه گذاری میکند تا بتواند بخشی از آن بازدهها را که لازم است برای رشد و توسعه و خط جدید تولید و یا محصول جدید نگه دارد و باقیمانده آن بازدهها را بصورت سود تقسیمی یا نقدی به سهامداران خود برگرداند و بین آنها توزیع کند. بر طبق DDM، ارزش یک سهم بصورت یک کسر با نسبت محاسبه میشود، کسری که صورت آن سود تقسیمی یا نقدی سال بعد و مخرج آن "نرخ تنزیل" منهای نرخ رشد سود نقدی است. برای بکارگیری این مدل، شرکت موردنظر میبایست سود پرداختی داشته باشد و آن سود تقسیمی میباید با نرخ منظمی در بلند مدت رشد کند. همچنین برای اینکه مدل از اعتبار برخوردار باشد نرخ تنزیل میبایست بیشتر از نرخ رشد سود تقسیمی باشد؛ که در آن:

| سود تقسیمی انتظاری هر سهم = EDPS نرخ بازده درخواستی یا (نرخ تنزیل) یا هزینه یا قیمت تمام شده سرمایه سهم = CCE نرخ رشد سود تقسیمی = DGR |

|

DDM با تحلیل خود به تعیین ارزش یک سهم تنها بر مبنای درآمد انتظاری آتی ناشی از محل سود نقدی میپردازد. بر طبق DDM، سهام فقط ارزش خود را از درآمد خلق شده از پرداختیهای سود تقسیمی یا نقدی آینده آنها بدست میآورند.

یکی از محافظه کارانهترین مترها و معیارها برای تبیین ارزش سهام همین مدل است، چرا که در تئوری مالی میزان زیادی مفروضات برای پرداختیهای سود تقسیمی شرکت لازم دارد و نیازمند الگوهای رشد شرکت و نرخهای بهره است. طرفداران آن بر این باورند سود نقدی آتی پیش بینی شده تنها متغیر وابسته به "ارزش ذاتی" سهم است.

DDM برای تحلیل و کاربرد به سه قطعه از دادهها نیاز دارد. میزان سود تقسیمی پرداختی جاری یا اخیر شرکت، نرخ رشد سودهای تقسیمی یا نقدی پرداخت شده شرکت در گذشته و "نرخ بازده درخواستی یا مورد نظر سرمایه گذار" یعنی حداقل مبلغی که سرمایه گذار قبول میکند بگیرد تا بجای نرخ بهره یا سود بدون ریسک به بازار سهام که ریسکی است رو آورد.

نکته آخر آنکه: در حالیکه مدل تنزیل سود تقسیمی نگرشی منسجم برای کاربرد درآمد آتی از سود تقسیمی فراهم آورده، ولی بعنوان یک ابزار جهت ارزش گذاری سهام این کاستی را دارد که از منبع مهم دیگر درآمد سهامداران یعنی "عایدی سرمایه" (Capital gain) غافل مانده است.

* سرمایه گذاری ارزشی بدان استراتژی سرمایه گذاری میگویند که سرمایه گذاران در پی سهامی هستند که زیر "قیمت ذاتی" یا بنیادی آنها و یا کمتر از "ارزش دفتری" (book value) آنها معامله میشود.

تصمیمگیری در خصوص میزان تقسیم سود، در مجمع عادی سالیانه و با رأیگیری از سهامداران انجام میشود. پس از تصویب این مبلغ، شرکت موظف است حداکثر ظرف مدت هشت ماه، این مبلغ را به سهامداران بپردازد. البته معمولاً شرکتها سود سهامداران خرد را زودتر از این موعد پرداخت میکنند. منظور از سهامداران خرد، سهامدارانی هستند که در مقایسه با سهامداران عمده، تعداد کمی از سهام شرکت را در اختیار دارند. این سود به افرادی تعلق میگیرد که در زمان برگزاری مجمع شرکت، سهام آن شرکت را در اختیار داشته باشند.

پرداخت سود نقدی به سهامداران شرکت معمولاً به روشهای زیر انجام میشود:

الف) مراجعه سهامداران در زمان تعیینشده به بانک تعیینشده و ارائه مدارک هویتی و دریافت سود نقدی

ب) واریز سود نقدی سهامدارانی که احراز هویت سجام را انجام دادهاند، به همان شمارهحسابی که سهامداران در سامانه سجام معرفی کردهاند

تصمیمگیری در خصوص اینکه پرداخت سود دقیقاً به چه روشی انجام شود، در مجمع انجام میشود. ممکن است مجمع یک شرکت، تنها روش الف را انتخاب کند و مجمع شرکتی دیگر، برای سهامدارانی که احراز هویت سجام انجام دادهاند، روش ب را انتخاب کند و برای سهامدارانی که احراز هویت سجام را انجام ندادهاند، روش الف را انتخاب کند. برای اطلاع از جزئیات چگونگی پرداخت سود تقسیمی یک شرکت میتوانید اطلاعیههای کدال مربوط به آن شرکت را بخوانید.

منبع: ایبنا